個人市民税の概要

市民税は、行政サービスに必要な費用の一部を住民がその担税力に応じて負担するという性格を持っています。

市民税には、個人の負担する個人市民税と、会社などの負担する法人市民税とがあり、それぞれ、均等の税額を納めていただく均等割と所得に応じて納めていただく所得割(法人の場合は法人税割)からなります。

(注意)個人市民税の申告と納付は、個人県民税と併せて行うこととされています。(個人市民税と個人県民税を併せて個人住民税といいます。)

納税義務者

個人市民税の納税義務者は以下のとおりです。

| 納税義務者 | 納める税金 |

|---|---|

| 市内に住所がある人 | 均等割額と所得割額の合計 |

| 市内に事務所、事業所または家屋敷がある人で、市内に住所がない人 | 均等割額 |

賦課期日(市内に住所があるかどうか、また事務所等があるかどうかを判断する日)は1月1日です。

個人市民税が課税されない人は以下のとおりです。

均等割・所得割ともにかからない人

- 生活保護法による生活扶助を受けている人

- 障害者、未成年者、ひとり親または寡婦で、前年の合計所得金額が135万円以下(給与所得の場合、収入が204万4千円未満)の人

- 前年の合計所得金額が、次の算式で求めた額以下の人

35万円×(本人+同一生計配偶者+扶養親族)+10万円+21万円(21万円の加算は、同一生計配偶者または扶養親族を有する場合のみ)

例:夫婦子2人の給与所得者の場合、給与収入が256万円未満の人が該当します。

所得割がかからない人

- 前年の総所得金額等が、次の算式で求めた額以下の人

35万円×(本人+同一生計配偶者+扶養親族)+10万円+32万円(32万円の加算は、同一生計配偶者または扶養親族を有する場合のみ)

例:夫婦子2人の給与所得者の場合、給与収入が271万6千円未満の人が該当します。

注意

個人市民税が課税されるかどうかの判定基準は、令和3年度から変更されました。令和2年度までは、次のとおりです。(注意)太字部分が変更点です。

均等割・所得割ともにかからない人

- 生活保護法による生活扶助を受けている人

- 障害者、未成年者、寡婦または寡夫で、前年の合計所得金額が125万円以下(給与所得の場合、収入が204万4千円未満)の人

- 前年の合計所得金額が、次の算式で求めた額以下の人

35万円×(本人+同一生計配偶者(注釈)+扶養親族)+21万円(21万円の加算は、同一生計配偶者または扶養親族を有する場合のみ)

例:夫婦子2人の給与所得者の場合、給与収入が256万円未満の人が該当します。

(注釈)平成30年度以前は「控除対象配偶者」

所得割がかからない人

- 前年の総所得金額等が、次の算式で求めた額以下の人

35万円×(本人+同一生計配偶者(注釈)+扶養親族)+32万円(32万円の加算は、同一生計配偶者または扶養親族を有する場合のみ)

例:夫婦子2人の給与所得者の場合、給与収入が271万6千円未満の人が該当します。。

(注釈)平成30年度以前は「控除対象配偶者」

税額

均等割

| 税の種類 | 令和5年度まで | 令和6年度から |

|---|---|---|

| 市民税(注釈1) | 3,500円 | 3,000円 |

| 県民税(注釈1)(注釈2) | 1,800円 | 1,300円 |

| 森林環境税(注釈3) | - | 1,000円 |

(注釈1)防災のための施策に要する費用の財源を確保する目的で、均等割額に1人1,000円(市民税500円・県民税500円)が加算されていましたが、令和5年度で終了となります。

(注釈2)神奈川県では水源環境の保全・再生のため、超過課税を実施しており、均等割に300円(水源環境保全税)が加算されています。

(注釈3)税制改正により、令和6年度から市民税・県民税ともに、森林環境税が課税されます。詳細は下記リンクをご覧ください。

令和6年度から実施される市民税・県民税(個人住民税)の税制改正について

所得割

所得割の年額は、前年中の所得金額をもとに次のように計算します。

| 計算の種類 | 計算方法 |

|---|---|

| 1.所得金額の計算 | 収入金額-必要経費=所得金額 |

| 2.課税所得金額の計算 | 所得金額-所得控除額=課税所得金額 |

| 3.税額の計算 | 課税所得金額×税率-調整控除額-税額控除額=税額 |

詳しくは、総務部税務課住民税グループにお尋ねください。

所得割の税率

| 課税所得金額 | 税率 市民税 |

税率 県民税 |

税率 合計 |

|---|---|---|---|

| 一律 | 6% | 4.025% | 10.025% |

県民税の税率には、水源環境税の超過税率0.025%が加算されています。

申告と納税

申告

賦課期日に市内に住んでいる人は、毎年3月15日までに前年の収入を市役所に申告していただく必要があります。

ただし、次の方は申告する必要はありません。

- 所得税の確定申告書を提出した方。(所得税と異なる課税方式を選択する場合は市役所に申告が必要です。)

- 前年中の所得が給与所得のみで、勤め先から給与支払報告書(年末調整が済んだもの)が提出されている方。

- 前年中の所得が公的年金等に係る所得のみで、公的年金等の支払者から公的年金等支払報告書が提出されている方。(生命保険料などの控除を受ける場合は申告が必要です。)

納税

納税の方法には、普通徴収又は特別徴収の2つの方法があります。

このうち、特別徴収には、支払を受けた給与から差し引く方法と支払を受けた公的年金から差し引く方法があります。

普通徴収

事業所得者などの市民税については、市が送付する納税通知書によって、税額を4回に分けて納めていただきます。納期限は以下のとおりです。

- 1期:6月末日

- 2期:8月末日

- 3期:10月末日

- 4期:1月末日

(注意)納期限が休日の場合は、翌営業日が納期限になります。

特別徴収

給与

給与所得者の市民税については、会社などの給与支払者(特別徴収義務者といいます。)が、税額を6月から翌年の5月までの年12回に分け、毎月の給与支払いの際に納税者の給与から差し引き、納税者に代わって納めていただきます。(注意)市町村コードは142107

詳しくは、下記のページを参照してください。

公的年金

公的年金受給者の納税の便宜や市町村における徴収の効率化を図る観点から、平成21年度から公的年金からの特別徴収(年金からの天引き)が始まりました。

(ア)年金特別徴収の対象となる人

特別徴収する年の4月1日現在において老齢基礎年金等の支払いを受けていて、かつ、前年中に公的年金等の支払いを受けていた65歳以上の人。

ただし、次のいずれかに該当する場合は、年金特別徴収の対象とはなりません。

- 老齢基礎年金等の給付額の年額が18万円未満である場合。

- 老齢基礎年金等の給付額から所得税、介護保険料、国民健康保険税(後期高齢者医療保険料を含む)を差し引いた後の額の年税額から、当該年度の年金特別徴収額が引ききれない場合。

- その年の1月1日以降に転出した場合。((カ)に該当する場合は除く。)

- 三浦市において介護保険の特別徴収対象被保険者でない場合。

(イ)特別徴収対象となる税額

すべての公的年金等の所得に対する所得割額及び均等割額

(注意)公的年金等以外の所得(給与所得など)に対する所得割額等は、別途、普通徴収か給与からの特別徴収により納めていただきます。

(ウ)特別徴収対象となる年金

老齢基礎年金等(老齢又は退職を事由とする年金であって、障害年金や遺族年金は対象外です。)

(エ)徴収の方法

新たに年金特別徴収となる人と、前年度年金特別徴収で引き続き年金特別徴収となっている人では徴収方法が異なります。

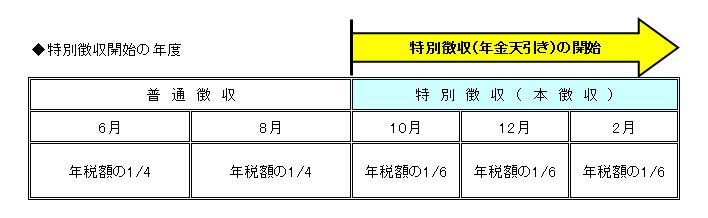

- 新たに年金特別徴収となる人

公的年金等に係る市県民税の2分の1に相当する額を普通徴収の第1期及び第2期の2回で納めていだだき、10月から翌年3月までの老齢基礎年金等の支払い(10月、12月、2月)の際に、残りの額を3分の1ずつ納めていただきます。

(注意)口座振替にて納めていただいている人も、年金特別徴収の対象となりましたら10月以降は年金からの天引きとなります。

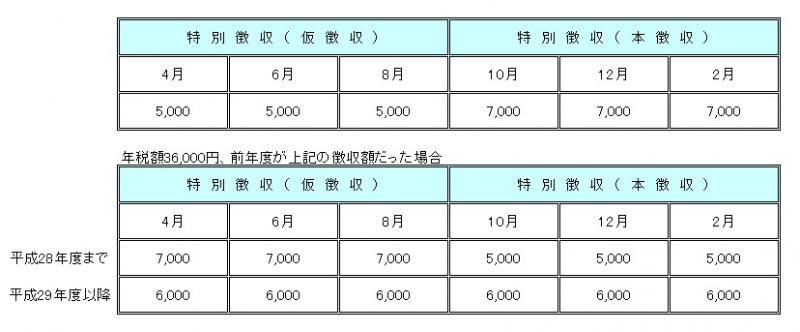

具体的な計算例は下記のとおりです。

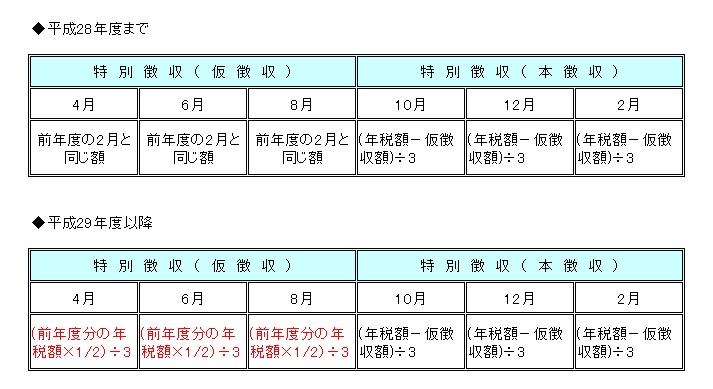

当該年度の4月から9月までの老齢基礎年金等の支払いの際に、前年度の納税通知書に記載された額を仮徴収し、当該年度の10月から翌年3月までの老齢基礎年金等の支払いの際に、当該年度の市県民税額から仮徴収した額を差引いた税額を3分の1ずつ納めていただきます。

なお、税制改正により平成28年10月1日より算定方法が変更されています。下記または、平成28年度から実施される市民税・県民税(個人住民税)の税制改正についてを参照してください。

平成28年度から実施される市民税・県民税(個人住民税)の税制改正について

計算例は下記のとおりです。

(オ)年度の途中で年金特別徴収の対象外となる場合

次の場合は年金からの特別徴収が停止され、残った税額は普通徴収で納付していただくことになります。(翌年度の4月、6月、8月の仮徴収も停止されます。)

- 公的年金等の所得に係る税額が、修正申告などで変更になった。((カ)に該当する場合は除く。)

- 市外へ転出した。((カ)に該当する場合は除く。)

- 年金の対象となる老齢基礎年金等の支払いを受けなくなった。

- 住所地特例により、介護保険料を三浦市以外の市町村へ納めている。

- 老齢基礎年金等の額から所得税、介護保険料、国民健康保険税(後期高齢者医療保険料を含む)を差し引いた後の年金額から、当該年度の年金特別徴収額が引ききれなかった。

- 介護保険の特別徴収対象被保険者でなくなった。

- 納税義務者が亡くなられた。

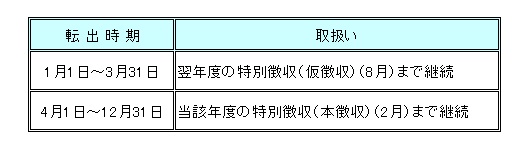

(カ)転出・税額変更があった場合の特別徴収の継続

平成28年10月1日以降に特別徴収されている方について、一定の要件のもと特別徴収が継続されることとなりました。継続される要件は下記のとおりです。

- 市外へ転出した場合

市外へ転出された場合においても、下記の要件のもと特別徴収が継続されることとなりました。

- 税額が変更となった場合

市が年金保険者に対して特別徴収税額の通知をした後に特別徴収の税額の変更があった場合、12月分と2月分の本徴収に限り特別徴収を継続することとなりました。

退職所得にかかる市民税・県民税の特別徴収

詳しくは、下記のページを参照してください。

退職所得にかかる市民税・県民税(個人住民税)の特別徴収について

市民税・県民税特別徴収税額の納期の特例

詳しくは、下記のページを参照してください。

関連リンク スクロールすると続きが表示されます

この記事に関するお問い合わせ先

三浦市役所 総務部 税務課(住民税担当)

電話番号:046-882-1111(内線242・246)

ファックス番号:046-881-7815

お問い合わせフォーム

- みなさまのご意見をお聞かせください

-

更新日:2023年12月22日